Vorvertragliche Anzeigepflichtverletzung

Ein Überblick über die Voraussetzungen und Rechtsfolgen

I. Was ist die vorvertragliche Anzeigepflicht?

II. Warum gibt es die vorvertragliche Anzeigepflicht?

III. Was muss alles angegeben werden?

Nach § 19 Abs.1 VVG hat der Versicherungsnehmer[i] vor Abschluss des Versicherungsvertrages sämtliche sog. gefahrerhebliche Umstände anzuzeigen, nach denen der Versicherer in Textform gefragt hat. Der Versicherer stellt also im Antrag oder im Nachgang verschiedene Fragen, die der Versicherungsnehmer wahrheitsgemäß beantworten muss.

Kurz: Die vorvertragliche Anzeigepflicht ist die „Pflicht“ des Versicherungsnehmers, die von dem Versicherer vor Abschluss der Versicherung gestellten Fragen richtig zu beantworten.

Der Versicherer möchte vor Abschluss des Versicherungsvertrages prüfen, wie groß das Risiko ist, dass der Versicherungsfall eintritt. Hierzu muss der Versicherer die gefahrerheblichen Umstände kennen.

Wenn beispielsweise eine Berufsunfähigkeitsversicherung abgeschlossen werden soll, möchte der Versicherer wissen, an welche Krankheiten und Beschwerden der zukünftige Versicherungsnehmer in der Vergangenheit gelitten hat. Da dem Versicherer die Person des Versicherungsnehmers meist unbekannt ist, können die Krankheiten und Beschwerden nur durch Fragen in Erfahrung gebracht werden. Daher fragt der Versicherer beispielsweise im Falle der Berufsunfähigkeitsversicherung nach sämtlichen Behandlungen, Beratungen und Untersuchungen bei Ärzten, Psychologen, Heilpraktikern und Physiotherapeuten in den vergangenen 3 oder 5 Jahren.

Bei einem Versicherungsnehmer, der beispielsweise in den letzten 3 Jahren vor Abschluss der Berufsunfähigkeitsversicherung regelmäßig in psychologischer Behandlung war oder aber mehrfach an einem Bandscheibenvorfall gelitten hat, ist das Risiko groß, dass in Zukunft die Berufsunfähigkeit eintritt und der Versicherer zahlen muss. Dieses Risiko möchte der Versicherer einschätzen können, da nur so entschieden werden kann, ob der Vertrag überhaupt geschlossen wird oder ob beispielsweise sog. Risikoausschlüsse vereinbart werden müssen. Bei einem Risikoausschluss kommt es zu dem gewünschten Versicherungsvertrag, aber bestimmte Risiken werden ausgeschlossen. So kann bei einer Berufsunfähigkeitsversicherung beispielsweise das Risiko der Berufsunfähigkeit aufgrund von Erkrankungen des Rückens oder der Psyche ausgeschlossen werden. Ist die spätere Berufsunfähigkeit auf Rückenbeschwerden oder psychische Erkrankungen zurückzuführen, muss der Versicherer dann nicht leisten. Aber auch die Höhe der monatlichen Versicherungsbeiträge ist von diesem Risiko abhängig.

Kurz: Die vorvertragliche Anzeigepflicht gibt es, damit der Versicherer einschätzen kann, wie hoch das Risiko ist, dass der Versicherungsfall eintritt.

Ob eine Anzeigepflichtverletzung vorliegt, kommt meist erst dann zum Vorschein, wenn der Versicherungsnehmer Leistungen beantragt. Erst dann prüft der Versicherer, ob die in dem Antrag gemachten Angaben des Versicherungsnehmers der Wahrheit entsprechen.

Stellt der Versicherer bei der Leistungsprüfung fest, dass einzelne Fragen nicht wahrheitsgemäß beantwortet wurden, wird dem Versicherungsnehmer die Verletzung der vorvertraglichen Anzeigepflicht nach § 19 VVG vorgeworfen.

Dabei kann der Versicherer dann unterschiedliche Rechte ausüben. So kann der Versicherer den Vertrag zum Beispiel anfechten, wenn der Versicherungsnehmer bei der Beantwortung der Fragen arglistig gehandelt hat. Dies hat dann zur Folge, dass der Vertrag von Anfang an nichtig wird. Der Versicherer behält die bis dahin gezahlten Versicherungsbeiträge, muss aber keinerlei Leistungen erbringen.

Es liegt aber nicht immer eine Anzeigepflichtverletzung oder eine entsprechendes Verschulden des Versicherungsnehmers vor, so dass sich immer eine genaueste Überprüfung lohnt. Hierbei sind unterschiedliche Punkte zu berücksichtigen, die hier in den Grundzügen dargestellt werden.

Anzugeben ist erst einmal alles, nach dem der Versicherer in Textform gefragt hat. In dem Antrag auf Abschluss einer Berufsunfähigkeitsversicherung, einer Krankenversicherung oder einer Krankentagegeldversicherung könnte beispielsweise folgende Frage enthalten sein:

„Sind oder waren Sie in den letzten 3 Jahren in Behandlung, Untersuchung oder Beratung bei Ärzten, Psychotherapeuten, Heilpraktikern wegen Krankheiten oder Unfallfolgen?“

Bei einer solchen Frage sind dann alle Behandlungen, Untersuchungen oder Beratungen in den letzten 3 Jahren anzugeben. Wenn zum Beispiel der Besuch beim Hausarzt vor 2,5 Jahren aufgrund der damaligen Erkältung nicht angegeben wurde, wäre dies eine Verletzung der vorvertraglichen Anzeigepflicht. Eine solche Erkältung wäre aber wahrscheinlich nicht gefahrerheblich, was eine Verletzung der Anzeigepflicht ausschließt. Insoweit besteht eine Ausnahme für solche Behandlungen, Untersuchungen oder Beratungen, die nicht gefahrerheblich sind. Solche müssen nicht angegeben werden.

Gefahrerheblich, also anzeigepflichtig, sind alle Umstände, die geeignet sind, den Entschluss des Versicherers, einen Vertrag überhaupt oder zu den vereinbarten Bedingungen zu schließen, zu beeinflussen.

Kurz: Anzuzeigen ist das, was auf die Entscheidung des Versicherers zum Vertragsabschluss, den versicherten Risiken und die Höhe der Versicherungsbeiträge Einfluss haben kann, wenn der Versicherer danach fragt.

Vorsicht: Eine Entscheidung, ob ein einzelner Umstand gefahrerheblich, also anzuzeigen, ist oder nicht, kann nicht einheitlich getroffen werden. Es sind immer die Besonderheiten des einzelnen Vertrages zu berücksichtigen. Eine abschließende Beurteilung kann auch nur anhand der sog. Risikoprüfungsgrundsätze des jeweiligen Versicherers erfolgen. Wenn der Versicherer meint, die nicht angegebene Erkältung vor 2,5 Jahren sei sehr wohl gefahrerheblich, die Erkältung wäre also anzugeben gewesen, muss der Versicherer anhand seiner Risikoprüfungsgrundsätze darlegen und beweisen, dass eine Erkältung beispielsweise zu einem Risikoausschluss für Erkrankungen der Atemwege oder zu einem erhöhten Beitrag geführt hätte.

Eine Ausnahme bilden sog. offenkundig gefahrerhebliche Umstände. Dies sind Umstände, bei denen es auf der Hand liegt, dass diese für den Versicherer relevant sind. Offenkundig wäre zum Beispiel ein Rückenleiden in der Berufsunfähigkeitsversicherung oder der Krankenversicherung.

Vor diesem Hintergrund sollte niemals versucht werden, die Gefahrerheblichkeit bereits bei Antragstellung zu beurteilen und die Fragen nach der Beurteilung entsprechend zu beantworten.

Natürlich kann nur das angegeben werden, was dem Versicherungsnehmer auch bekannt ist. Kennenmüssen reicht nicht aus. Es kommt häufig vor, dass dem Versicherungsnehmer vorgeworfen wird, er habe beispielsweise eine psychische Erkrankung verschwiegen. Wenn man sich die Leistungsübersicht oder die Karteikarte des Arztes ansieht, findet sich dann auch tatsächlich eine entsprechende Diagnose. Die Diagnosen werden dem Versicherungsnehmer aber nicht immer mitgeteilt, so dass diese vermeintlichen Erkrankungen auch nicht angegeben werden können. Was der Versicherungsnehmer nicht weiß, kann er auch nicht angeben.

Die Fragen sind wahrheitsgemäß zu beantworten. Der Versicherer formuliert die Fragen bewusst sehr „weit“. Es wird also zum Beispiel nach allen Beschwerden, Untersuchungen, Beratungen, Behandlungen, Störungen in den vergangenen 3, 5 oder 10 Jahren gefragt. Bereits hieran zeigt sich, dass die vorvertragliche Anzeigepflicht nur schwer zu erfüllen sein wird, denn wer kann sich schon lückenlos an sämtliche Beschwerden und Untersuchungen in den vergangenen 3 oder 5 Jahren erinnern?

Allerdings sind unklare Fragestellungen zugunsten des Versicherungsnehmers auszulegen. Wenn sich nochmals die oben aufgeführte Frage vor Augen gehalten wird, kann man zu dem Ergebnis kommen, dass nur nach Untersuchungen, Beratungen und Behandlungen der vergangenen 3 Jahre aufgrund von Krankheit oder Unfallfolge gefragt wird. Da nicht jeder Arztbesuch aufgrund einer Krankheit erfolgt, stellt sich hier bereits die Frage, wann eine Krankheit vorliegt. Es wären also alle Behandlungen, Untersuchungen oder Beratungen anzugeben gewesen, denen der Versicherungsnehmer einen Krankheitswert beigemessen hat. Wenn ein Sportler beispielsweise in Behandlung eines Orthopäden aufgrund von Knieschmerzen war, die der Sportler auf starke sportliche Belastung zurückführt, wäre dem meist kein Krankheitswert beizumessen. Natürlich wären dies Beschwerden, aber in der oben aufgeführten Frage wird nicht nach solchen gefragt, so dass diese auch nicht anzugeben sind.

In der Regel wird der Versicherungsantrag über einem Makler oder einen Versicherungsvertreter geschlossen. Hierbei geht der Vermittler den Antrag meist mit dem Versicherungsnehmer durch und stellt dem Versicherungsnehmer die in dem Antrag enthaltenen Fragen. Hierbei kann es vorkommen, dass die Fragen nicht wortwörtlich vorgelesen, sondern mündlich in abgewandelter Form gestellt werden.

Wenn in dem Versicherungsantrag zum Beispiel in Textform nach Erkrankungen in den vergangenen 3 Jahren gefragt wird, der Vermittler aber dazu mündlich ausführt, dass nur solche Erkrankungen angegeben werden müssen, die noch nicht ausgeheilt oder abschließend behandelt wurden, wird die eigentliche Frage natürlich stark abgewandelt. Der Versicherungsnehmer gibt dann wahrheitsgemäß an, dass er in den letzten 3 Jahren keine Krankheit gehabt habe, die noch einer Behandlung bedarf. Wurde der Versicherungsnehmer aber in den vergangenen 3 Jahren, im sog. abfragerelevanten Zeitraum, beispielsweise aufgrund eines erhöhten Blutdruckes längere Zeit behandelt, besteht die Möglichkeit, dass die Verletzung der vorvertraglichen Anzeigepflicht zum Vorwurf gemacht wird. Denn diese Erkrankung hätte eigentlich, zumindest wenn man sich die in dem Versicherungsantrag enthaltene Frage ansieht, angegeben werden müssen. Hier ist es dann entscheidend, ob der Antrag über einen Versicherungsmakler oder einen Versicherungsvertreter abgeschlossen wurde.

Wenn die Versicherung über einen Versicherungsvertreter abgeschlossen wird, gehen die mündlichen Angaben und Einschränkungen des Vertreters zu Lasten des Versicherers. Wird die in Textform gestellte Frage also durch den Versicherungsvertreter eingeschränkt oder abgewandelt, wird die Anzeigepflicht dann nicht verletzt, wenn der Versicherungsnehmer die Frage der Einschränkung oder Abwandlung entsprechend richtig beantwortet. In dem vorbezeichneten Beispiel wäre die Behandlung aufgrund des Blutdruckes nicht anzugeben gewesen, da hier zum Zeitpunkt der Antragstellung keine Behandlungsbedürftigkeit mehr bestanden hat.

Es kann aber auch vorkommen, dass der Versicherungsnehmer auf die Fragen des Vermittlers eine Vielzahl von Angaben macht, die nicht alle in den Versicherungsantrag aufgenommen werden. Vergisst der Versicherungsvertreter z.B. eine Krankheit in den Antrag aufzunehmen, die der Versicherungsnehmer angegeben hat, gilt diese Krankheit dem Versicherer trotzdem als bekannt.

Das Wissen des Versicherungsvertreters wird dem Versicherer zugerechnet. Kurz: Was der Vertreter weiß, ist auch dem Versicherer bekannt.

Da es sich in der Regel um recht umfangreiche Anträge handelt, muss der Antrag nach dem er von dem Vertreter ausgefüllt wurde, dem Versicherungsnehmer vorgelegt werden. Hierbei ist der Versicherungsnehmer aufzufordern, den Antrag und die darin gemachten Angaben nochmals genauestens durchzugehen, zu überprüfen und erst dann zu unterschreiben. Auch dies wird nicht immer beachtet.

Der Versicherungsmakler unterscheidet sich von dem Versicherungsvertreter, da er für den Versicherungsnehmer tätig ist. Insoweit gelten die vorstehenden Ausführungen zu dem Vertreter nicht für einen Antrag, der über einen Makler geschlossen wurde. Der Makler steht im Lager des Versicherungsnehmers, so dass sich dieser das Verschulden des Maklers zurechnen lassen muss. Die vorvertragliche Anzeigepflicht ist dann nicht, jedenfalls nicht schuldhaft, verletzt, wenn weder dem Versicherungsnehmer noch den Versicherungsmakler ein Verschulden trifft. Der Makler kann sich aber unter Umständen gegenüber dem Versicherungsnehmer schadensersatzpflichtig machen.

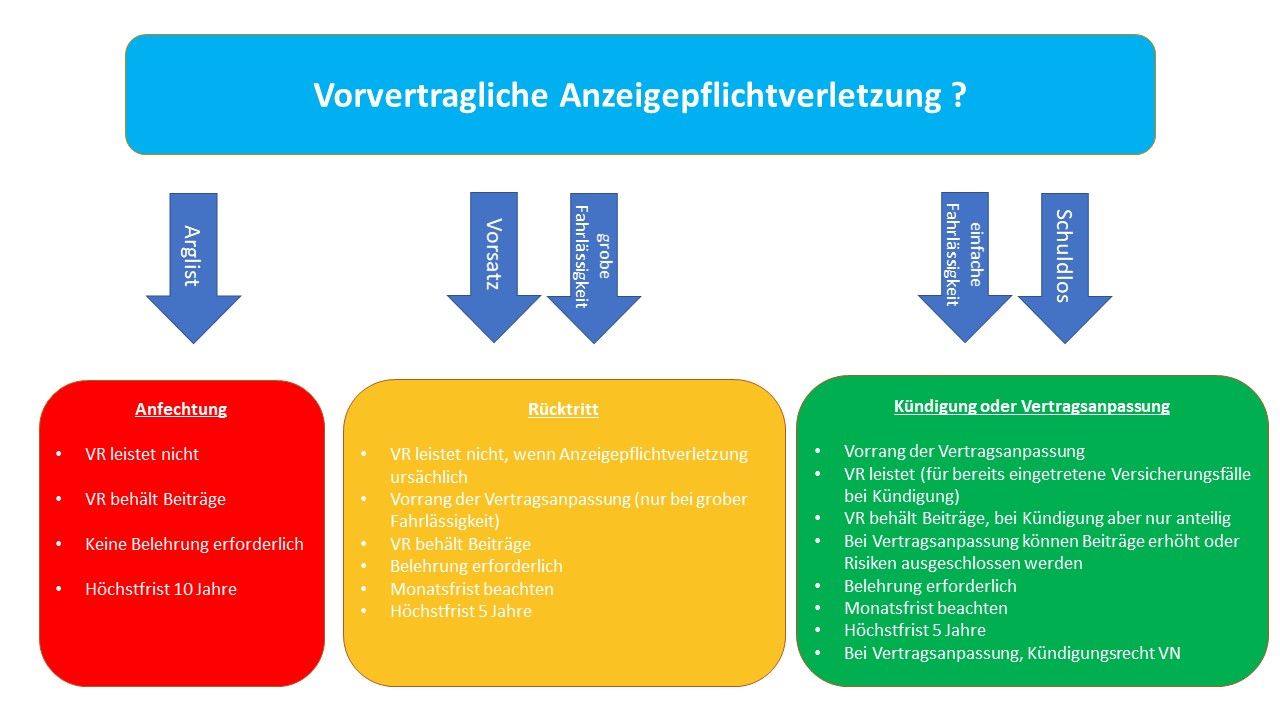

Wird die vorvertragliche Anzeigepflicht verletzt, kann der Versicherer unterschiedliche Rechte geltend machen. Der Versicherer kann den Vertrag anpassen, kündigen oder anfechten. Zudem kann der Versicherer von dem Versicherungsvertrag zurücktreten. Diese Rechte sind an unterschiedliche Voraussetzungen geknüpft.

Eine wesentliche Rolle spielt dabei das Verschulden des Versicherungsnehmers. Häufig ist es so, dass der Versicherer bei der Prüfung der Leistungspflicht feststellt, dass die Angaben in dem Versicherungsantrag nicht mit den tatsächlichen Gegebenheiten übereinstimmen. Daraufhin erhält der Versicherungsnehmer einen Brief, in dem ausgeführt wird, dass bei Antrag eine oder mehrere Erkrankungen oder Behandlungen nicht angegeben wurden. Der Versicherer erklärt dann meist die Anfechtung des Vertrages und hilfsweise den Rücktritt. Die Anfechtung setzt ein arglistiges Handeln voraus, für den Rücktritt reicht es aus, wenn der Versicherungsnehmer die Anzeigepflicht grob fahrlässig verletzt hat.

Nach § 19 Abs. 2 VVG kann der Versicherer bei einer grob fahrlässigen oder vorsätzlichen Verletzung der vorvertraglichen Anzeigepflicht von dem Versicherungsvertrag zurücktreten. Hierdurch wandelt sich der Vertrag in ein Rückabwicklungsverhältnis um. Der Versicherer braucht keine Leistung erbringen.

Allerdings darf der Versicherer die Versicherungsbeiträge bis zum Wirksamwerden des Rücktrittes nach § 39 Abs. 1, Satz 2 VVG behalten. Die Besonderheit bei dem Rücktritt besteht darin, dass der Versicherer nur dann leistungsfrei wird, wenn sich die Anzeigepflichtverletzung nach § 21 Abs. 2 VVG auch ursächlich ausgewirkt hat. Hat der Versicherungsnehmer bei einer Berufsunfähigkeitsversicherung beispielsweise eine Erkrankung der Augen nicht angegeben, muss der Versicherer auch dann leisten, wenn die Berufsunfähigkeit auf einen Bandscheibenvorfall zurückzuführen ist.

Neben der Falschangabe, einer entsprechenden Belehrung und dem Einhalten der Frist ist hierzu aber ein grob fahrlässiges oder vorsätzliches Handeln des Versicherungsnehmers erforderlich.

Grobe Fahrlässigkeit liegt dann vor, wenn der Versicherungsnehmer die im Verkehr erforderliche Sorgfalt in besonders großen Maße verletzt und selbst das unbeachtet lässt, was unter den gegebenen Umständen jedem hätte einleuchten müssen. Umschrieben ist also ein Verhalten erforderlich, bei dem sich jeder fragt: „Wie kann man nur“.

Ob die Verletzung der Anzeigepflicht grob fahrlässig erfolgte, ist immer eine Einzelfallentscheidung. Ein grob fahrlässiges Verhalten dürfte zum Beispiel dann anzunehmen sein, wenn der Versicherungsnehmer die Antragsfragen nicht richtig liest und nur „überfliegt“. Auch soll es nach der Rechtsprechung grob fahrlässig sein, wenn der Versicherungsnehmer beispielsweise die einzelnen Beschwerden und Erkrankungen zum Zeitpunkt der Beantwortung der Fragen nicht mehr erinnert. Wenn der Versicherungsnehmer nicht die Möglichkeit der Anspannung des Gedächtnisses nutzt, um sich so die Umstände in Erinnerung zu rufen, soll dies jedenfalls grob fahrlässig sein. Die Rechtsprechung stellt an die grobe Fahrlässigkeit des Versicherungsnehmers relativ geringe Anforderungen. Anders: Die grobe Fahrlässigkeit wird sehr schnell angenommen. Wenn man sich die Reichweite der Fragen und die besondere Situation der Antragstellung vor Augen führt, dürfte dies aber nicht immer gerechtfertigt sein. Wird zum Beispiel nach Beschwerden in den vergangenen 3 Jahren gefragt, wird es den wenigsten gelingen, sich an jede Beschwerde in der Vergangenheit zu erinnern. In jedem Fall muss der Versicherungsnehmer nachvollziehbar erklären, warum er einen gefahrerheblichen Umstand nicht angegeben hat. Nur so lässt sich der Einwand der groben Fahrlässigkeit entkräften.

Für den Vorsatz ist es erforderlich, dass der Versicherungsnehmer die Falschangabe will und dabei die Anzeigepflicht kennt.

Der Rücktritt setzt zudem voraus, dass der Versicherungsnehmer nach § 19 Abs. 5 VVG in Textform über die Folgen der Anzeigepflichtverletzung belehrt wurde. Solche Belehrungen finden sich in der Regel in dem entsprechenden Versicherungsantrag. Dabei soll die Belehrung dem Versicherungsnehmer an seine Wahrheitspflicht erinnern und vor Augen führen, welche Konsequenzen eine Verletzung der Anzeigepflicht haben kann. Um dieser sog. „Warnfunktion“ gerecht zu werden, muss die Belehrung drucktechnisch hervorgehoben sein. Die Belehrung muss also so gestaltet sein, dass sie dem Versicherungsnehmer quasi „ins Auge springt“, die Belehrung also nicht übersehen werden kann.

Dabei ist auch entscheidend, wo sich die Belehrung genau befindet. Befindet sich die Belehrung unmittelbar vor den Fragen, ist dies ausreichend. Ist die Belehrung aber nur auf den Folgeseiten des Antrages zu finden, dürfte dies nicht genügen. Zudem ist auch der Inhalt der Belehrung von entscheidender Bedeutung. Auch hier gibt es eine Vielzahl von Belehrungen, die nicht den Anforderungen genügen und einen Rücktritt, unabhängig, ob eine grob fahrlässige oder vorsätzliche Verletzung der Anzeigepflicht überhaupt vorliegt, unzulässig machen.

Der Rücktritt ist nach § 21 Abs. 1 VVG innerhalb eines Monats schriftlich geltend zu machen. Das bedeutet, dass die Rücktrittserklärung dem Versicherungsnehmer innerhalb eines Monats nach der Kenntnis des Versicherers von der Anzeigepflichtverletzung zugehen muss. Dabei müssen die Gründe für den Rücktritt angegebene werden. Ein Nachschieben von Gründen nach Ablauf der Monatsfrist ist nicht möglich. Erlang der Versicherer allerdings Kenntnis von neuen Gründen, die einen Rücktritt begründen, beginnt die First von einem Monat erneut, so dass diese Gründe dann innerhalb der (neuen) Frist noch mitgeteilt werden dürfen.

Zudem gibt es für den Rücktritt eine Höchstfrist. Hiernach ist das Rücktrittsrecht nach 5 Jahren nach Abschluss des Vertrages ausgeschlossen, was allerdings nicht für Versicherungsfälle gilt, die innerhalb der ersten 5 Jahre eingetreten sind.

Schließlich gibt es auch Gründe, die den Rücktritt ausschließen. Der der Rücktritt ist dann nicht möglich, wenn der Versicherer den Vertrag auch bei Kenntnis der nicht angegebenen Umstände, allerdings zu anderen Bedingungen, geschlossen hätte. Siehe hierzu Punkt 3. Die Vertragsanpassung genießt also Vorrang.

Zudem scheidet ein Rücktritt auch dann aus, wenn der Versicherer seine sog. Nachfrageobliegenheit verletzt hat. Macht der Versicherungsnehmer in dem Antrag für den Versicherer offensichtlich widersprüchliche oder unklare Angaben, ist der Versicherer zur Nachfrage verpflichtet. Unterlässt der Versicherer die Nachfrage, ist der Rücktritt nach Treu und Glaube nicht möglich.

Wenn die Anzeigepflicht schuldlos oder nur mit einfacher Fahrlässigkeit verletzt wurde, kann der Versicherer den Vertrag mit einer Frist von einem Monat kündigen. Durch die Kündigung wird der Vertrag mit Wirksamwerden der Kündigung, also einen Monat nach Zugang der Kündigungserklärung beendet. Das bedeutet, dass der Versicherer für bereits eingetretene Versicherungsfälle leisten muss. Im Gegenzug erhält der Versicherer die vereinbarten Beiträge für die laufende Versicherungsperiode nur anteilig.

Auch hier muss der Versicherungsnehmer belehrt werden. Zudem sind die Monatsfristen und die Ausschlussfristen zu beachten. Siehe hierzu die Ausführungen zum Rücktritt. Auch hier genießt die Vertragsanpassung, näheres unter Punkt 3., Vorrang.

Nach § 19 Abs. 4 VVG kann der Versicherer den Vertrag anpassen, wenn die vorvertragliche Anzeigepflichtverletzung zumindest nicht vorsätzlich verletzt wurde und der Vertrag auch bei Kenntnis der Falschangaben geschlossen worden wäre, wenn auch zu anderen Bedingungen. Als andere Bedingungen kommen ein Risikoausschluss oder ein erhöhter Versicherungsbeitrag in Betracht. Grundsätzlich muss der Versicherungsnehmer hier beweisen, dass der Versicherer den Vertrag zu anderen Bedingungen geschlossen hätte. Da dies nicht ohne weiteres möglich ist, hat der Versicherer hier eine sog. sekundäre Darlegungslast. Um der zu genügen, muss der Versicherer anhand seiner Risikoprüfungsgrundsätze darlegen, dass der Vertrag bei Kenntnis der nicht oder falsch angegebenen Umstände nicht geschlossen worden wäre.Hätte der Versicherer den Vertrag allerdings zu einem erhöhten Beitrag oder einem Risikoausschluss geschlossen, kann der Versicherer eine Vertragsanpassung vornehmen. Diese Bedingungen werden rückwirkend, also mit Beginn des Vertrages, gültig, wenn der Versicherungsnehmer die Anzeigepflicht grob fahrlässig oder aber zumindest mit einfacher Fahrlässigkeit verletzt hat.

Wurde die Anzeigepflicht schuldlos verletzt, werden die geänderten Bedingungen ab der laufenden Versicherungsperiode Vertragsbestandteil.

Bei einer solchen Vertragsanpassung steht dem Versicherungsnehmer unter Umständen ein Kündigungsrecht nach § 19 Abs. 6 VVG zu.

Schließlich kann der Versicherer den Vertrag anfechten, wenn die Anzeigepflicht arglistig verletzt wurde. Vorerst muss der Versicherungsnehmer hierzu die Fragen bewusst falsch beantwortet haben. Zudem muss der Versicherungsnehmer den Wille haben, auf den Entschluss des Versicherers Einfluss zu nehmen und dabei wissen, dass der Vertrag so nicht zustande kommt, wenn er die Wahrheit sagt.

Wenn der Versicherungsnehmer zum Beispiel unter dauerhaften Rückenbeschwerden leidet und er diese bei Abschluss einer Berufsunfähigkeitsversicherung nicht angibt, da er davon ausgeht, der Versicherer werde sonst keinen Versicherungsvertrag schließen oder aber Rückenerkrankungen vom Versicherungsschutz ausnehmen, ist dies Arglist.

Auch dies muss der Versicherer beweisen. Da es sich hierbei aber um innere Vorgänge handelt, also um Gedanken des Versicherungsnehmers, wird der Beweis nicht einfach zu erbringen sein. Daher wird der Beweis meist durch Indizien erbracht. So soll es zum Beispiel für ein arglistiges Handeln reichen, wenn der Versicherungsnehmer harmlose Erkrankungen und Beschwerden angegeben, die erheblichen und gravierenden Erkrankungen dagegen nicht angegeben hat.

Wird der Versicherungsvertrag wirksam aufgrund einer arglistigen Anzeigepflichtverletzung angefochten, wird der Vertrag so behandelt, als hätte er nie bestanden. Der Versicherer ist nicht zur Leistung verpflichtet, darf aber sämtliche Beiträge behalten. Hierzu ist es beispielsweise unerheblich, ob die Belehrung nach § 19 Abs. 5 VVG richtig war. Die Anfechtungserklärung kennt allerdings auch eine „Höchstfrist“. Diese beträgt 10 Jahre ab Antragstellung, gilt aber wie beim Rücktritt etc. nicht für Versicherungsfälle, die innerhalb der 10 Jahre eingetreten sind.

Verschweigt ein Versicherungsnehmer bei Abschluss einer Berufsunfähigkeitsversicherung arglistig beispielsweise eine schwere psychische Erkrankung und wird dann nach Ablauf von mehr als 10 Jahren nach dem Vertragsschluss tatsächlich berufsunfähig, kann der Versicherer den Vertrag nicht mehr anfechten.

Im folgenden Schaubild werden die Rechtfolgen der vorvertraglichen Anzeigepflicht im Überblick dargestellt:

Die vermeintlichen vorvertragliche Anzeigepflichtverletzung kommt meist dann zuVorschein, wenn der Versicherungsnehmer Leistungen beantragt. Hier kann der Eindruck entstehen, dass der Versicherer vorrangig prüft, aus welchem Grunde er nicht leisten braucht. Daher wird dann häufig die Anfechtung und hilfsweise der Rücktritt erklärt, denn nur durch die beiden Rechte behält der Versicherer die Beiträge und wird leistungsfrei. Wird Ihnen eine vorvertragliche Anzeigepflichtverletzung vorgeworfen, sollten Sie sich umgehend an einen Fachanwalt für Versicherungsrecht wenden und nicht versuchen, den Versicherer durch eigene Argumente vom Gegenteil zu überzeugen. Das Thema der vorvertraglichen Anzeigepflichtverletzung ist sehr komplex und kann hier nur in den groben Grundzügen dargestellt werden.

Für das Erstgespräch werden Ihnen selbstverständlich keine Kosten berechnet.

Jonathan zur Nieden, Rechtsanwalt und Fachanwalt für Versicherungsrecht

[i] In dem folgenden Text wird aus Gründen der besseren Lesbarkeit ausschließlich die männliche Form verwendet. Sie bezieht sich auf alle Personen gleich welchen Geschlechts.

Nehmen Sie gerne Kontakt auf und vereinbaren Sie ein kostenfreies Erstgespräch.